芯片行业的冰火两重天!

芯片行业的冰火两重天!

与去年到处鞭炮齐鸣、锣鼓喧天相比,如今的半导体产业正上演着“冰火两重天”。一头是扩建、供不应求、加大资本支出的热夏,而另一头却是降价、股价下跌、融不到资的寒冬。

为何半导体行业会出现如此极端的两大处境,不同处境的芯片巨头又是怎么看待未来?

存储芯片进入下行周期

当前,存储芯片进入下行周期已是业内公认的事实,台积电在最新财报直接指出存储市场已遇冷。

自今年二季度以来,内存价格就在迅速下跌,TrendForce数据显示,今年二季度DRAM平均合同价格同比下跌10.6%,为2年来首降。当然,不止内存,闪存的价格在下降,集邦咨询预测三季度NAND平均合同价格跌幅在12%。

究其原因,主要有以下两大原因:

一方面,自然是存储行业的周期性。存储芯片具有大宗商品的属性,供需错配导致价格周期性波动。从存储芯片历史价格走势上看,其周期性波动特征明显。当新应用出现对存储芯片产生较大需求时,下游厂商往往积极扩产;而当景气度下行时,行业内厂商则通过降价清理库存。

毫无疑问,在持续2年的高涨热情下,存储行业迎来了景气度下行。台积电就曾表示,经过2年疫情驱动导致的居家需求调整,存储芯片遇冷这种情况是合理的,半导体供应链的过剩库存需要几个季度才能重新平衡到更合理的水平,可能将持续到2023年上半年。

另一方面,则是消费电子市场遇冷。在称霸半导体市场二十年后,手机和电脑不再成为半导体产业的最大增长引擎,人们对于消费电子的需求逐渐降低,从而进一步影响了存储芯片的价格,但由于服务器相关需求仍然保持增长,因此相比更多应用在手机上的NAND,主要应用在服务器的DRAM,价格下降会没那么快。

这点从SK海力士27日公布的财报也可以看出,2022年Q2,SK海力士营益甫创2018年以来新高,营益年增56%至4.2兆韩元(32亿美元),主要是拜服务器客户需求强劲、强势美元抵销材料成本上升影响之赐。SK海力士表示,Q2 DRAM出货量季增约10%,NAND型闪存出货量则季增6-9%,预测中长期而言,数据中心的芯片需求有望稳定成长。

即便本季度营收再创新高,但由于存储领域整体处于下行周期,SK海力士对于下半年的市场预测依旧十分悲观。SK海力士预测,今年下半内存芯片需求恐将趋缓。下半内建内存的PC、智能手机出货量预料会低于原本预期,而供应数据中心客户的服务器内存需求也很可能趋缓,主因客户必须先消化库存。

除了SK海力士外,另外一家存储大厂美光科技也发出了悲观预警。6月30日,美光公布了2022会计年度第3季(截至2022年6月2日为止)财报:营收年增16%(季增11%)至86.42亿美元,成长率较市场预期的2成以上腰斩。美光科技警告称,公司2022财年第四季度营收预计将在72亿美元左右,远低于分析师预期的91.4亿美元。

美光首席执行官Sanjay Mehrotra表示,包括PC和智能手机在内的消费市场终端需求疲软,正明显拖累全球内存行业需求。尽管数据中心终端需求强劲,但美光已经看到一些客户打算削减他们的内存和存储库存。

7月22日,美光科技甚至遭到了大摩唱衰,投资评等从“中性权值”调降至“减码”。大摩表示,耳闻多家美光客户都对库存管理采取更加积极的策略,部分PC、服务器制造商本季DRAM采购量季减30%之多,美光对手本周的云端用DRAM报价也下挫20%以上。

种种迹象皆已说明,存储芯片已进入下行周期。

模拟芯片扛风险能力高

其实在此前《芯片价格滑铁卢背后》一文中,我们就可以看出不止存储芯片,模拟芯片在今年也是遇到了面临跌价压力,但与存储厂商相反的是,各家模拟大厂对未来预期却充满了乐观。

模拟芯片巨头德州仪器在最新一份声明中表示,公司第三季度收入将在 49 亿美元至 53 亿美元之间。相比之下,分析师平均估计为 49.4 亿美元。该公司表示,每股利润将高达 2.51 美元,超出预期。据彭博社报道,德州仪器管理层坚持认为该公司在未来某个时候仍可以出售其生产的库存,并表示仍然没有足够的库存。

ADI首席执行官兼董事长Vincent Roche则在5月份表示“尽管地缘政治不确定性增加和供应链持续中断,但我们以产能增加和持续预订的势头进入下半年。”

这与模拟芯片行业本身特点有着很大关系。不同于数字芯片对算力和效率的追求,模拟芯片更加强调可靠性、稳定性和一致性,其迭代不受摩尔定律限制,因此产品能够保持更久的适用性而不被市场淘汰。一般来说,模拟芯片的生命周期很长,通常在 5 年以上、甚至到达 10 年,远高于数字芯片的 1-2 年,这就意味着库存增加并不是芯片业务其他部分的危险信号。

君理资本甚至认为模拟芯片产品销售与使用时间长可以带来生产端的规模效应导致成本降低,并且,下游更新速度慢于数字IC也带来了更低的风险系数。

还有一个重要原因就是,电动汽车市场成为了支撑模拟芯片产业成长的重大驱动力。汽车级应用是模拟芯片下游应用中增长最快的领域。在汽车电子化、智能化、网联化持续升级的趋势下,新能源汽车增加了充电、AC/DC、DC/DC、BMS等电力系统,且在传感器方面的需求也将推动模拟芯片市场发展。根据IC Insights预测,2021年汽车模拟芯片市场规模达到174.67亿美金,同比增长达31%。结合新能源汽车迅速起量带动车用芯片需求快速增长,模拟芯片占据汽车半导体29%的份额。

以恩智浦为例,恩智浦最近一季财报显示其营收、Non-GAAP毛利率皆优于市场预期。分析师预期恩智浦第3季营收、Non-GAAP毛利率将分别达到33.2亿美元、57.6%。

恩智浦执行长Kurt Sievers指出,恩智浦在总经明显出现逆流的情况下依旧表现良好,汽车、工业和物联网终端市场的客户需求持续超越恩智浦逐步转好的供应量,即便恩智浦已对长期订单进行风险调整。Sievers表示,恩智浦的重点终端市场当中、客户采用新设计方案进行量产的承诺非常坚定,进而强化恩智浦投资与长期市场需求相符的信心。

以新能源汽车为强大后盾,再加上模拟芯片本身的行业特点,自然在一定程度上提高了模拟芯片厂商们的抗风险能力,不至于像存储厂商如此悲观。

卖工具的是永恒大赢家

俗话说得好“淘金先富卖铲人”,不管下游能不能淘到金子,但是上游的工具提供者必然是永恒的大赢家。

这与社会的分工协作有着一定的关系,在半导体产业链中,上下游企业天生关系紧密,上游企业的原材料或零配件是下游企业必不可少的工具,这就导致无论下游企业是赚得盆满钵满,还是亏得血本无归,都不会影响上游工具提供者成为赢家。带入半导体产业,其背后的“卖铲人”自然就是设备提供商,以及EDA/IP等工具厂商。

先来说半导体设备。日本半导体制造装置协会(SEAJ) 7月7日公布预测报告指出,因大型逻辑/晶圆代工厂、内存厂维持积极的投资意愿,因此将2022年度(2022年4月-2023年3月)日本制芯片设备销售额(指日系企业于日本国内及海外的设备销售额)自前次(2022年1月13日)预估的3兆5,500亿日圆上修至4兆283亿日圆、将年增17.0%,年度别销售额将史上首度突破4兆日圆大关、连续第3年创下历史空前新高纪录。

国际半导体产业协会SEMI也曾预测,原始设备制造商的半导体制造设备全球总销售额将在2022年达到创纪录的1175亿美元,比2021的1025亿美元增长14.7%,并将在2023年增至1208亿美元。

以当前最热门的设备厂商ASML为例,作为全球唯一一家可以提供EUV光刻机的设备厂商, ASML最新季度净利大增,原因是新订单创纪录。即便ASML 将全年营收成长率预测砍半,但预测下修至 10%的原因并不是因为卖不出去设备,而是受快速发货计划影响。

ASML 执行长 Peter Wennink表示:“部分客户指出,特定消费市场已出现需求放缓的迹象,但我们仍看到对我们机台的强劲需求。今年仍计划交付创纪录的机台,但供应链限制扩大已造成出货延宕。‘

Wennink还分析了支持ASML的强劲需求原因主要有二:首先是在疫情刺激数字转型加速,致使市场上对于HPC的需求快速攀升。这点从台积电法说会也可以得到应证,台积电第二季HPC占比从Q1的41%进一步提升至43%,反观手机业务占比已跌至38%。即便消费性电子需求放缓,新兴科技的出现仍不断为ASML带来订单。

另外一个原因,是由于EUV曝光机的交货时间很长。Wennink指出,从下单到交付,ASML都需要很长的时间来制造,加上机台重180吨,需要三架波音747才能运送,整体而言耗时费工。这意味着半导体厂若不提早下单,时程上将无法配合先进制程的发展蓝图,加上物以稀为贵,目前服役中的极紫外光曝光机,价格约落在1.6亿美元。

笔者认为,除了上述两大原因,还有一点就是内存芯片也开始向EUV光刻机靠近。随着DRAM要想进入到10nm工艺一下,EUV俨然已成必不可少,三星、SK海力士和美光三大DRAM厂商先后拥抱EUV技术。ASML预估,至2022年底计划将生产55台极紫外光曝光机,到了2023年则希望能制造60台以上。

再来看EDA/IP两大设计工具。随着摩尔定律逼近极限,越来越多的芯片设计企业需要更强大更高效的EDA工具来充分挖掘半导体工艺的潜能,实现芯片设计性能的提升。从某种意义上来说,EDA的重要性可以比肩光刻机。

面对当前下行的半导体周期,EDA/IP厂商也是丝毫不慌张。Cadence财务长John Wall周一表示,第2季所有关键营运指标均超越预期,使得公司得以调高全年度财测,预期第三季度营收将介于8.60-8.80亿美元(中间值为8.70亿美元)。

此外,在所有产品、市场表现亮眼带动下,新思科技二季度缴出也获得了优于财报预测的出色业绩。新思科技董事长兼首席执行官Aart de Geus表示:“Synopsys在第二财季表现出色,在所有产品组和地区的实力都超过了我们的指导目标。基于上半年的强劲执行力和对我们业务的信心,我们正在大幅提高全年目标。我们的财务势头建立在三个驱动因素之上:产品组合、创新和半导体电子的需求。尽管在不确定的地缘政治环境中宏观经济波动,但我们的客户继续优先投资以实现新的智能时代。”

从某种意义上说,仅从半导体工具队伍喜气洋洋的财报,根本看不出背后已略显灰败的半导体产业。

晶圆代工巨头强者恒强

2022年,在芯片结构性短缺,以及IDM加大委外释单的驱动下,晶圆代工巨头不惧半导体下行周期,扩产布局依旧轰轰烈烈。

作为晶圆代工龙头的台积电去年启动七个新厂的建设,今年将新建五座工厂,分别是日本熊本晶圆23厂、中国台湾竹科宝山2纳米晶圆20厂、高雄晶圆22厂、南科晶圆16厂,以及南京晶圆16厂的成熟制程扩充。

对于扩产,台积电在此前的法说会进行一定介绍,主要分成先进制程和成熟制程两大块。

首先来说先进制程。作为全球唯二可以制造5nm以下芯片的代工厂,随着全球海量网络数据暴增,计算需求成倍增长,在智能手机、HPC、汽车等业务驱动下,台积电向先进工艺迈进是毫无疑问的,只有这样才能保持自身龙头地位、持续成为行业领导者。台积电在最新财报中也透露到,虽然没办法透露N2技术中HPC应用的占比情况,但可以保证使用Chiplet和N2的客户数量在增加。

再来看近几年资本支出占比逐渐扩大的成熟制程。台积电明确指出,成熟制程50%的扩张是指在特定领域应用的产能增加50%,而不是成熟制程的产能增加50%。这个数字是根据客户需求得到,台积电与客户密切合作来支持他们的目标,这不是台积电的计划。

近些年,成熟制程市场种类百花齐放,模拟芯片、功率半导体、MCU、射频芯片等大多都使用成熟制程,因此格外受到芯片大厂的青睐。日前因为面板驱动IC等消费领域的砍单潮,联电释放出产能松动的信号,国际车用芯片大厂英飞凌、恩智浦、德州仪器和Microchip纷纷来抢产能。

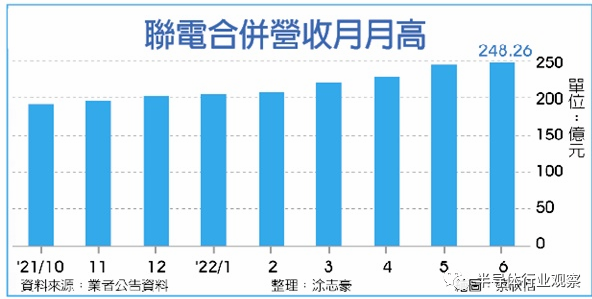

联电财报也透露出了成熟制程的火热。联电6月合并营收248.26亿元,连续9个月创下新高,第二季合并营收720.55亿元续缔新猷并超越财测。此前,联电曾预期在5G手机普及、电动车加速发展、物联网装置快速扩散等大趋势下,终端装置的芯片含量持续增加,对联电特殊成熟制程需求强劲,预期第二季晶圆出货量较上季增加4~5%,晶圆平均美元价格增加3~4%,季度营收将较上季成长7~9%,而联电公告第二季实际营收季增13.6%达720.55亿元,已超越业绩展望高标。

据台媒经济日报报道,联电共同总经理王石在昨天的法说会中透露,近期景气趋缓,联电确实有观察到部分客户无法照长约进行拉货,但就整体长约比重来看,占比非常小。他进一步指出,半导体产业历经过去二年的超级循环周期,目前正进入库存调整期,现阶段智能手机、个人电脑(PC)和消费性电子产品需求降温,可能会带来一些短期波动,因此,联电本季产能利用率将从先前逾100%过载状态降至100%的满载状态。

王石分析,由于车用、工业、服务器等需求仍持稳,一消一涨之下,消费性电子的疲软将被其他强劲需求抵销,因此联电仍能维持健康的产能利用率。

此外,世界先进6 月营收也达到 54.95 亿元,受惠产能扩充、出货量增加,加上较佳的产品组合,带动营收连 2 个月创新高,第二季营收 153 亿元,季增 13.4%,符合财测预期,并续创新高。

对于台积电、联电、世界先进等代工大厂来说,相比先进制程,大幅扩产成熟制程更有成本优势,原因在于成熟制程所需的设备大多已折旧完毕。高性能、低功耗、低成本以及广泛的适用范围等种种优势,让成熟制程迎来了它的“高光时刻”。

总而言之,“大者恒大,强者恒强”。对于拥有技术领先优势和强大定价能力的代工巨头来说,面对未来不明朗的市场态势,扩产不仅可以进一步提高芯片产量和规模,还能够提升自身竞争力和领先优势。

写在最后

当前,芯片产业冰火两重天格局已成既定事实,身处不同环境的企业要做好相应的预防措施,即便当下处在供不应求、加大资本支出的热夏,也要时刻保持警惕心理。毕竟半导体产业是典型的周期性行业,不知下一个下行周期何时来临。

但是,我们也必须承认,半导体是一个拥有光明未来的产业,因为肉眼可见的需求正在回复。对于企业来说,如何修炼好内功,以在每一波周期中突围,才是正确的经营之道。

声明:本文版权归原作者所有,转发仅为更大范围传播,若有异议请联系我们修改或删除:zhangkai@cgbtek.com